中国3月PMIは51.5と前月より1.2ポイント改善。PMIの改善は4カ月ぶり。輸出など幅広い指数が改善。週明けは上からスタートでしょうか。

桜、満開🌸

諸外国の好調を受け、日本経済は再生の道へ。

2018年3月31日土曜日

2018年3月30日金曜日

(日経新聞)海外勢の2兆円売り、期末要因が影響か 市場外で高水準の売買

仙石誠さん(東海東京):

例年4月と10月には本国口座に持ち高を戻す逆のクロス取引による現物買いや配当再投資の買いが入ることにより、海外勢は買い越しになりやすい。

(日経)

海外投資家による株式の売買動向を示す統計を受け、金融市場の一部で外国人の需給動向に対する悲観的な見方が出ている。財務省の統計で3月第3週(18~24日)に海外勢による日本株の売越額が集計開始以来、週間で最大になったことがきっかけ。もっとも税制上の理由による季節的な取引の影響も大きかったとみられ、「真水」の売りが必ずしも記録的な高水準だったとは言えないようだ。

財務省が29日朝に発表した対外及び対内証券売買契約などの状況(週間・指定報告機関ベース)によれば、海外投資家は3月18~24日に日本株を2兆1616億円売り越した。一方、29日夕に東京証券取引所が公表した投資部門別売買動向(東京・名古屋2市場、1部、2部と新興市場の合計)では4541億円の売り越しにとどまり、売越幅には実に1兆7075億円もの乖離(かいり)が生じた。

財務省と東証の統計では、前者が市場外取引を対象とする点が大きく異なる。市場外での相対取引の規模が大きくなれば、それだけ差が開くというわけだ。実際、通常5000億円を超えると「多い」と受け止められる市場外取引の商いは19日に2兆円超まで膨らんだ。20日には深夜にかけ、値がさの主力株に海外投資家とみられる大口取引が頻発していた。

配当金が発生する決算期末に向けては、税制上の理由から外資系証券が本国で管理していた「現物株買い・先物売り」の裁定取引の持ち高を東京支店に移す目的でのクロス取引が実施されやすい。この際、統計上で外国人として扱われる海外本店は「現物株売り・先物買い」、証券会社の自己売買部門扱いの東京支店は「現物株買い・先物売り」となる。市場では、今年もこうした経路での外国人による現物売りが出たとの見方がある。

財務省の統計が比較可能な14年1月以降でみると、東証の統計数値との乖離幅は今回の18年3月第3週が最大だが、次点は18年3月第2週、17年9月第3週、17年9月第4週、14年3月第4週と続く。3月末と9月末にかけての差が大きくなっており、今回はその傾向がとりわけ顕著に表れた可能性が高そうだ。

大阪取引所の集計によれば海外投資家は3月第3週に日経平均先物を9週ぶりに買い越しており、年初からの売り基調に変化の兆しが出てきた。「例年4月と10月には本国口座に持ち高を戻す逆のクロス取引による現物買いや配当再投資の買いが入ることにより、海外勢は買い越しになりやすい」(東海東京調査センターの仙石誠マーケットアナリスト)。統計に表れた巨額の現物株売りを「海外勢の日本株離れ」などと真に受けすぎると、実際の需給動向を見誤るかもしれない。

例年4月と10月には本国口座に持ち高を戻す逆のクロス取引による現物買いや配当再投資の買いが入ることにより、海外勢は買い越しになりやすい。

(日経)

海外投資家による株式の売買動向を示す統計を受け、金融市場の一部で外国人の需給動向に対する悲観的な見方が出ている。財務省の統計で3月第3週(18~24日)に海外勢による日本株の売越額が集計開始以来、週間で最大になったことがきっかけ。もっとも税制上の理由による季節的な取引の影響も大きかったとみられ、「真水」の売りが必ずしも記録的な高水準だったとは言えないようだ。

財務省が29日朝に発表した対外及び対内証券売買契約などの状況(週間・指定報告機関ベース)によれば、海外投資家は3月18~24日に日本株を2兆1616億円売り越した。一方、29日夕に東京証券取引所が公表した投資部門別売買動向(東京・名古屋2市場、1部、2部と新興市場の合計)では4541億円の売り越しにとどまり、売越幅には実に1兆7075億円もの乖離(かいり)が生じた。

財務省と東証の統計では、前者が市場外取引を対象とする点が大きく異なる。市場外での相対取引の規模が大きくなれば、それだけ差が開くというわけだ。実際、通常5000億円を超えると「多い」と受け止められる市場外取引の商いは19日に2兆円超まで膨らんだ。20日には深夜にかけ、値がさの主力株に海外投資家とみられる大口取引が頻発していた。

配当金が発生する決算期末に向けては、税制上の理由から外資系証券が本国で管理していた「現物株買い・先物売り」の裁定取引の持ち高を東京支店に移す目的でのクロス取引が実施されやすい。この際、統計上で外国人として扱われる海外本店は「現物株売り・先物買い」、証券会社の自己売買部門扱いの東京支店は「現物株買い・先物売り」となる。市場では、今年もこうした経路での外国人による現物売りが出たとの見方がある。

財務省の統計が比較可能な14年1月以降でみると、東証の統計数値との乖離幅は今回の18年3月第3週が最大だが、次点は18年3月第2週、17年9月第3週、17年9月第4週、14年3月第4週と続く。3月末と9月末にかけての差が大きくなっており、今回はその傾向がとりわけ顕著に表れた可能性が高そうだ。

大阪取引所の集計によれば海外投資家は3月第3週に日経平均先物を9週ぶりに買い越しており、年初からの売り基調に変化の兆しが出てきた。「例年4月と10月には本国口座に持ち高を戻す逆のクロス取引による現物買いや配当再投資の買いが入ることにより、海外勢は買い越しになりやすい」(東海東京調査センターの仙石誠マーケットアナリスト)。統計に表れた巨額の現物株売りを「海外勢の日本株離れ」などと真に受けすぎると、実際の需給動向を見誤るかもしれない。

1ドル=105円、1ユーロ=130円の推移が続くと仮定した場合、やはり増益

三井住友アセマネ市川さん

【日経平均は新年度入り後に緩やかに持ち直し、2019年3月末の水準は23,300円程度を予想】

2018年度の業績予想について、前提となる為替レートは1ドル=110円、1ユーロ=135円です。仮に、為替レートを円高方向に5円修正すると、経常利益の伸び率は前年度比で3%ポイント低下します。したがって、新年度入り後、1ドル=105円、1ユーロ=130円の推移が続くと仮定した場合、経常利益見通しは計算上、前

年度比+5.8%の伸びに鈍化することになりますが、減益に転じることはありません。

4月下旬以降、3月期決算企業の2017年度本決算と2018年度の業績見通しが順次発表されます。注目は2018年度の業績見通しですが、年初からの円高進行を受けて、総じて控えめなものが出てくる可能性があります。業績見通しへの失望が広がれば、株安を招く恐れもあるため、いわゆる「ガイダンスリスク」には一応の警戒は必要です。

ただ、弊社の景気動向と企業業績の見通しに基づけば、日経平均株価は新年度入り後、年度末

に向かって緩やかに持ち直すと思われ、2019年3月末の水準は23,300円程度を予想しています。

★なお、私は円安に振れるのでは無いかと考えています。

【日経平均は新年度入り後に緩やかに持ち直し、2019年3月末の水準は23,300円程度を予想】

2018年度の業績予想について、前提となる為替レートは1ドル=110円、1ユーロ=135円です。仮に、為替レートを円高方向に5円修正すると、経常利益の伸び率は前年度比で3%ポイント低下します。したがって、新年度入り後、1ドル=105円、1ユーロ=130円の推移が続くと仮定した場合、経常利益見通しは計算上、前

年度比+5.8%の伸びに鈍化することになりますが、減益に転じることはありません。

4月下旬以降、3月期決算企業の2017年度本決算と2018年度の業績見通しが順次発表されます。注目は2018年度の業績見通しですが、年初からの円高進行を受けて、総じて控えめなものが出てくる可能性があります。業績見通しへの失望が広がれば、株安を招く恐れもあるため、いわゆる「ガイダンスリスク」には一応の警戒は必要です。

ただ、弊社の景気動向と企業業績の見通しに基づけば、日経平均株価は新年度入り後、年度末

に向かって緩やかに持ち直すと思われ、2019年3月末の水準は23,300円程度を予想しています。

★なお、私は円安に振れるのでは無いかと考えています。

2018年3月29日木曜日

14時30分の日経買いおじさんの正体?

偶然でしょうか?昨日と今日の14時30分頃(矢印の部分)です。軟調になった日経を突如買いまくるおじさんが登場します。

こんな事をするのが誰なのかは解りません。まさかとは思いますが日銀の絡みなのでしょうか?…実は日銀、数日前におかしな動きをしています。

…藤戸さんのレポートから

驚かされたのは、日銀が747億円のETF買入れを実施していたことだ。当日のTOPIX前場引けは▲0.08%で、従来の内規ではまず買入はなかったはずだ。兜町では、「忖度買い」の観測も出ていたが、日本の株式市場では下がれば下がるほど買い手は増加・多様化するのだ。

日銀の行動変更?14時30分の日経買い、正体は誰でしょうか。

追記:日銀は本日買い入れなし、と報告されました。おじさん=日銀ではありませんでした。

こんな事をするのが誰なのかは解りません。まさかとは思いますが日銀の絡みなのでしょうか?…実は日銀、数日前におかしな動きをしています。

…藤戸さんのレポートから

驚かされたのは、日銀が747億円のETF買入れを実施していたことだ。当日のTOPIX前場引けは▲0.08%で、従来の内規ではまず買入はなかったはずだ。兜町では、「忖度買い」の観測も出ていたが、日本の株式市場では下がれば下がるほど買い手は増加・多様化するのだ。

日銀の行動変更?14時30分の日経買い、正体は誰でしょうか。

追記:日銀は本日買い入れなし、と報告されました。おじさん=日銀ではありませんでした。

ドル円↑↑

おはようございます。

日経、独歩高です。

昨晩、日経新聞にアナリストのドル円予想の下げ転換が報道されました。そしてドル円は元気に上げています。

IGによると、個人投資家のポジションはドル円ロングを相当減らして来ています。個人投資家のポジションは逆指標なのでこれはチャンスと見ています。

今年、多くのモメンタムプレイヤーがドル売りを投げ込んだハズです。実際、BAMLファンドマネージャーサーベイによると「クラウデッド・トレード(混みあった取引)」の2番目に米ドルショートが取り上げられています。

やり過ぎたドル売りの反動はそれなりにおおきくなると見ています。

日経、独歩高です。

昨晩、日経新聞にアナリストのドル円予想の下げ転換が報道されました。そしてドル円は元気に上げています。

IGによると、個人投資家のポジションはドル円ロングを相当減らして来ています。個人投資家のポジションは逆指標なのでこれはチャンスと見ています。

今年、多くのモメンタムプレイヤーがドル売りを投げ込んだハズです。実際、BAMLファンドマネージャーサーベイによると「クラウデッド・トレード(混みあった取引)」の2番目に米ドルショートが取り上げられています。

やり過ぎたドル売りの反動はそれなりにおおきくなると見ています。

聞き飽きた、イールドカーブフラットニング

景気サイクル終盤論者の根拠はイールドカーブフラット化の進行です。フラットしているから景気ももうすぐ悪くなる。だからドル安になる、と。

イールドカーブ万能説には辟易。こっちの↓説の方に私はBETしようと思います。まだまだ景気後退しない、です。

実際、経済指標が悪化しなければドル買い戻しは鮮烈になるんじゃないでしょうか。とても素晴らしい事に、ドル安コンセンサスなところがあります。

逆に言えばそのドル安予想が裏切られた時、思わぬドル円上昇に遭遇し、日本株は暴騰するチャンスがあるのではないでしょうか。そしてその確率は高い気がしています。

イールドカーブ万能説には辟易。こっちの↓説の方に私はBETしようと思います。まだまだ景気後退しない、です。

実際、経済指標が悪化しなければドル買い戻しは鮮烈になるんじゃないでしょうか。とても素晴らしい事に、ドル安コンセンサスなところがあります。

逆に言えばそのドル安予想が裏切られた時、思わぬドル円上昇に遭遇し、日本株は暴騰するチャンスがあるのではないでしょうか。そしてその確率は高い気がしています。

2018年3月28日水曜日

有難うございます、アナリストの円高予想増加

やっと円高予想にシフトしていただき有難うございます。私にとってはドル円買いで混雑しまくった個人投資家のポジションがとてつもなく嫌でした。

円高予想に一斉シフト、1ドル=90円台も(日経新聞)

外国為替市場で円高・ドル安見通しが増えている。国内の大手金融機関は2018年の予想を一段の円高方向へ移し始めた。企業の為替予想も円高方向に振れれば、円高と株安が共振するかもしれない。

みずほ銀行の唐鎌大輔氏は今、一段の円高予想に修正するかを検討している。従来、2018年4~6月の予想として1ドル=103円までの円高・ドル安を予想していた。これをさらに数円程度、円高方向へと修正するかを精査している。「18年上半期に90円台に突入する可能性も出てきた」と唐鎌氏は話す。

三菱東京UFJ銀行の内田稔氏は2月、18年内に最大で102円までの円高を想定していた。だが「足元はさらに円高方向に進む材料が出てきている」と警戒する。

円高材料の筆頭とみられているのは米保護主義だ。米国が自国産業の保護に走れば、自国の輸出企業にとって有利なドル安を志向することになる。内田氏は「想定以上に、金融市場が米保護主義政策に敏感に反応した」と円高材料を挙げる。

各国の動きにも警戒は強まる。中国は米保護主義政策に反発し、米国債への投資縮小を検討するとの報道が出ている。中国は3兆ドル(約316兆円)を超える巨額の外貨準備高で米国債投資をしているとみられるが、投資を縮小すればドルの需要は低下し、円高・ドル安材料になる。

同時に、日本国内でも円高材料がやまない。円安・株高を生んだ安倍晋三政権の経済政策「アベノミクス」が終幕となれば、海外勢も含めて円売り・日本株買いがいよいよ止まる可能性がある。シンガポールに拠点を置く日本株ヘッジファンドは「アベノミクス終了のリスクを非常に警戒している」と株高の持続には懐疑的。株安が進めば円は買われる可能性がある。

こうした国内政治の動きも背景に外資系金融機関も3月、円の高値予想を相次いで引き上げている。クレディ・アグリコル銀行は18年初め、年間を通じて17年末の113円前後よりも円安・ドル高方向に進むと予想していたが、円高方向に修正した。3月に発表した予想によると、6月末時点は109円。18年初めに提示していた114円からの修正だ。同行東京支店の斎藤裕司氏は「貿易問題などが重なり、予想が難しくなった」と言う。

UBS CIO ウェルス・マネジメントも円高方向に修正し、直近3月に出した予想では今後12カ月以内に98円まで円高が進む可能性があるとみる。外為市場では18年初め、18年内に120円の円安予想もあったが、軒並み円高予想に向かっている。

4月2日には日銀が全国企業短期経済観測調査(短観)を発表する。前回12月調査で、大企業・製造業の17年度下期の想定為替レートは109円66銭だった。「これよりも円高方向に振れる」(クレディ・アグリコル銀の斎藤氏)との見方が多く、企業収益が伸び悩めば株安からの円買い懸念も強まる。(経済部 中村結)

4月2日には日銀が全国企業短期経済観測調査(短観)を発表する。前回12月調査で、大企業・製造業の17年度下期の想定為替レートは109円66銭だった。「これよりも円高方向に振れる」(クレディ・アグリコル銀の斎藤氏)との見方が多く、企業収益が伸び悩めば株安からの円買い懸念も強まる。(経済部 中村結)

FANGの不調

おはようございます。

さあ今朝はどうかな?フフフン☀️

……何だとwww

マイナス400円!

日経については、配当取りの特需を終えた今日以降、下げ渋るかどうか確認していきたいです。

…

下落の内容は特にハイテク株。ナスダックの降下は一昨日の上げを帳消しにしています。

バブルっぽかったFANGは軒並み急落。シトロン・リサーチが売りを推奨し、Twitter社はFacebook社と同じく個人情報で問題を抱えていると見ている様です。

まだ楽には上げさせてくれませんね。e-commers の株価(FANG他)はバブルトラブルに出くわしたかも知れないので、それらの銘柄には気を付けたいです。

さあ今朝はどうかな?フフフン☀️

……何だとwww

マイナス400円!

日経については、配当取りの特需を終えた今日以降、下げ渋るかどうか確認していきたいです。

…

下落の内容は特にハイテク株。ナスダックの降下は一昨日の上げを帳消しにしています。

バブルっぽかったFANGは軒並み急落。シトロン・リサーチが売りを推奨し、Twitter社はFacebook社と同じく個人情報で問題を抱えていると見ている様です。

まだ楽には上げさせてくれませんね。e-commers の株価(FANG他)はバブルトラブルに出くわしたかも知れないので、それらの銘柄には気を付けたいです。

2018年3月27日火曜日

宮田直彦さん(MUMS) ウェーブカウント(3)-2も用意

宮田さんは更なる金融市場の拡大論を用意。

私は今はあると思っています。

(1 月からの調整が(3)-2 波なら、遠からずサード・オブ・サードの上昇入り)

日経平均の 16 年 6 月安値(14,864 円)からの上昇は第(3)波とみており、その中の第 1 波は今年 1 月高値(24,129円)で終了したとカウントできる。この通算 1 年半にわたる上昇波動において、17 年 4 月安値(18,224 円)を起点とする第(v)波は延長(エクステンション)したと読む。

日経平均が 200 日 MA を明確に下回ったことに加え、1 月高値からこれまでの調整スケールは 16 年 6 月以降でもっとも大きい。したがって、現行の調整は第(3)波中の第 2 波とみるのが適当である。

この波動カウントによれば、現行の調整完了後には第(3)波の第 3 波が、すなわちサード・オブ・サードというもっとも強気の相場が到来することになる。

その通算上昇幅(率)は、第 1 波(9265 円、62%)に等しいか凌駕すると予想でき、それだけで日経平均は 3 万円に達する可能性がある。

私は今はあると思っています。

(1 月からの調整が(3)-2 波なら、遠からずサード・オブ・サードの上昇入り)

日経平均の 16 年 6 月安値(14,864 円)からの上昇は第(3)波とみており、その中の第 1 波は今年 1 月高値(24,129円)で終了したとカウントできる。この通算 1 年半にわたる上昇波動において、17 年 4 月安値(18,224 円)を起点とする第(v)波は延長(エクステンション)したと読む。

日経平均が 200 日 MA を明確に下回ったことに加え、1 月高値からこれまでの調整スケールは 16 年 6 月以降でもっとも大きい。したがって、現行の調整は第(3)波中の第 2 波とみるのが適当である。

この波動カウントによれば、現行の調整完了後には第(3)波の第 3 波が、すなわちサード・オブ・サードというもっとも強気の相場が到来することになる。

その通算上昇幅(率)は、第 1 波(9265 円、62%)に等しいか凌駕すると予想でき、それだけで日経平均は 3 万円に達する可能性がある。

富国生命経済レポート

景気後退論は行き過ぎ。回復はこれからも継続、死角無し。死角が無い事にも怯えすぎ?

今後、米長期金利の上昇が実体経済に与える影響を注視していく必要があるが、米国経済はどの程度の金利上昇に耐えうるのか、一つの目安となるのが長期金利と名目潜在成長率の関係で

ある。過去の米国景気循環をみると、長期金利が名目潜在成長率を上回ると、景気が転換点を迎えてきた。

名目潜在成長率は設備や住宅などの産に対する投資リターン、長期金利はその投資にかかる資金の調達コストと捉えることができる。名目潜在成長率が長期金利を上回っていれば、設備や住宅などへの投資による利益を確保することができる。米議会予算局(CBO)が公表する名目潜在成長率は 2017 年第 1 四半期で前年比 3.4%、その後の予測では 2019 年第 4 四半期時点で同3.7%と緩やかながら伸び率が高めることが見込まれている。そのため、米長期金利が現状の 3%近傍の水準であれば、企業や家計の投資行動への影響は限定的と考えられ、景気は回復基調を維持できるだろう。

今後、米長期金利の上昇が実体経済に与える影響を注視していく必要があるが、米国経済はどの程度の金利上昇に耐えうるのか、一つの目安となるのが長期金利と名目潜在成長率の関係で

ある。過去の米国景気循環をみると、長期金利が名目潜在成長率を上回ると、景気が転換点を迎えてきた。

名目潜在成長率は設備や住宅などの産に対する投資リターン、長期金利はその投資にかかる資金の調達コストと捉えることができる。名目潜在成長率が長期金利を上回っていれば、設備や住宅などへの投資による利益を確保することができる。米議会予算局(CBO)が公表する名目潜在成長率は 2017 年第 1 四半期で前年比 3.4%、その後の予測では 2019 年第 4 四半期時点で同3.7%と緩やかながら伸び率が高めることが見込まれている。そのため、米長期金利が現状の 3%近傍の水準であれば、企業や家計の投資行動への影響は限定的と考えられ、景気は回復基調を維持できるだろう。

先物ホルダーの変容

金曜日時点、建玉確定値です。

ゴールドマンサックスは日経平均を52,700枚売り越しています。私がモニターしてきた中で最高のショート規模です。

TOPIXです。

一連の株安の流れの中、日本株最大のホルダーであったゴールドマンサックスが売り浴びせています。今や総合ではショートポジション。国内勢が先物を受け取るなど、ホルダーが変わって来ています。

ゴールドマンサックスは日経平均を52,700枚売り越しています。私がモニターしてきた中で最高のショート規模です。

TOPIXです。

一連の株安の流れの中、日本株最大のホルダーであったゴールドマンサックスが売り浴びせています。今や総合ではショートポジション。国内勢が先物を受け取るなど、ホルダーが変わって来ています。

2018年3月26日月曜日

投資判断に女性の意見を取り入れよう

PIMCOブログの中に面白い記事があります。

https://japan.pimco.com/ja-jp/insights/diversifying-risk-and-risk-takers-in-investment-management

(中略)

これは直感的に理解できることですが、リサーチによっても裏付けられています。ノースイースタン大学による1994年から2013年の間の9,000以上のヘッジファンドを対象とした研究では、研究期間終了時に存続していた同水準のリスクを取るヘッジファンドのうち、少なくとも1人は女性ポートフォリオ・マネージャーが在籍するファンドが、男性のみで運用されるファンドをアウトパフォームしたことが明らかになりました。(ただし、女性によって運用されているファンドの方が資金集めの困難さから、同研究期間において高い割合で廃業した点も指摘しています。著者は「最高のパフォーマンスを上げた女性運用者だけがかろうじて生き残る」と指摘しています。)

ビジネスの世界をより広く見た場合、2018年に発表されたマッキンゼーによるレポートでは、性別を超えた多様性を経営陣の中で擁する企業は、最も遅れている企業に比べて、平均以上の収益を上げている割合が21%も多いことが報告されています。

1 Rajesh K. Aggarwal and Nicole M. Boyson, “The Performance of Female Hedge Fund Managers,” Review of Financial Economics,23 April 2016. Northeastern University D’Amore-McKim School of Business Research Paper No. 2726584.

2Vivian Hunt, Sara Prince, Sundiatu Dixon-Fyle and Lareina Yee, “Delivering through Diversity,” McKinsey & Company, January 2018.

「投資行為に女性の意見を取り入れよう」女性アナリストの分析も意識的に読む事にしてみます。

https://japan.pimco.com/ja-jp/insights/diversifying-risk-and-risk-takers-in-investment-management

(中略)

これは直感的に理解できることですが、リサーチによっても裏付けられています。ノースイースタン大学による1994年から2013年の間の9,000以上のヘッジファンドを対象とした研究では、研究期間終了時に存続していた同水準のリスクを取るヘッジファンドのうち、少なくとも1人は女性ポートフォリオ・マネージャーが在籍するファンドが、男性のみで運用されるファンドをアウトパフォームしたことが明らかになりました。(ただし、女性によって運用されているファンドの方が資金集めの困難さから、同研究期間において高い割合で廃業した点も指摘しています。著者は「最高のパフォーマンスを上げた女性運用者だけがかろうじて生き残る」と指摘しています。)

ビジネスの世界をより広く見た場合、2018年に発表されたマッキンゼーによるレポートでは、性別を超えた多様性を経営陣の中で擁する企業は、最も遅れている企業に比べて、平均以上の収益を上げている割合が21%も多いことが報告されています。

1 Rajesh K. Aggarwal and Nicole M. Boyson, “The Performance of Female Hedge Fund Managers,” Review of Financial Economics,23 April 2016. Northeastern University D’Amore-McKim School of Business Research Paper No. 2726584.

2Vivian Hunt, Sara Prince, Sundiatu Dixon-Fyle and Lareina Yee, “Delivering through Diversity,” McKinsey & Company, January 2018.

「投資行為に女性の意見を取り入れよう」女性アナリストの分析も意識的に読む事にしてみます。

宮田直彦さん(MUMS) 第4波に変更

※宮田直彦さん(MUMS)、第4波に変更されました。

(1 月からの調整は第 4 波に位置づけられる)

日経平均の 1 月高値(24,129 円)からの下落は(3)-4 波に位置づけられる。この波動カウントによれば、第 4 波下限は第 1 波の高値(17 年 3 月高値の 19,668 円)となる。第 1 波と第 4 波が重なることはないからだ。

3 月 26 日も売り先行で始まりそうだが、ここからの下値は限定的とみられる。目先的な下落は押し目買いの好機を提供することになりそうだ。

現在の第 4 波の調整の後には第 5 波の上昇が続き、それは 1 月高値を大きく上回ると予想する。

(1 月からの調整は第 4 波に位置づけられる)

日経平均の 1 月高値(24,129 円)からの下落は(3)-4 波に位置づけられる。この波動カウントによれば、第 4 波下限は第 1 波の高値(17 年 3 月高値の 19,668 円)となる。第 1 波と第 4 波が重なることはないからだ。

3 月 26 日も売り先行で始まりそうだが、ここからの下値は限定的とみられる。目先的な下落は押し目買いの好機を提供することになりそうだ。

現在の第 4 波の調整の後には第 5 波の上昇が続き、それは 1 月高値を大きく上回ると予想する。

大和投資信託マーケットレター

⚫1⽶ドル=105円で増益どころか、100円とした場合でも、2018年度は経常増益を維持できる?という話もチラホラ

<当面は懸念先行も、株式市場は徐々に好ファンダメンタルズを評価へ>

当⾯の国内株式市場は、相対的に下⽅リスクが意識されそうです。今回の⽶国の発表を受け、中国側もまず譲歩よりは強く反発するとみられ、⽶中貿易摩擦の激化懸念が継続するとみられるほか、国内では、3月27日に佐川前国税庁⻑官の証⼈喚問が控えており、政治不安への警戒感も強いためです。

しかし、そのような政治的・外交的不透明感は、例えば、2016年6月のBrexit(ブレグジット:英国の欧州連合からの離脱)を決めた英国国⺠投票や、2017年4月のミサイル発射実験による北朝鮮地政学リスクなどのように、ニュースが出た時に最も強まり、株式市場も⼀旦は⼤きく下落しますが、その後は時間の経過とともに不安が徐々に沈静化し、株式市場も緩やかな回復軌道をたどる傾向があります。

したがって、今回に関しても、⾜元が最も懸念が⾼まった状態で、今後は時間の経過とともに懸念が徐々に後退していく可能性が⾼いと考えられます。そうなれば、堅調を維持している経済ファンダメンタルズに市場の関心が再び向かい、株式市場も次第に回復していくと予想されます。

ファンダメンタルズに関して、円⾼の企業業績への影響が懸念されますが、⼤和証券が四半期ごとに集計している主要事業会社200社の業績⾒通しによると、為替の前提を1⽶ドル=100円とした場合でも、2018年度は経常増益を維持できると予想されています。そうすると、1月下旬の15倍台から直近は13倍台まで低下している東証1部のPER(株価収益率、12カ月予想ベース、出所:トムソンロイター/データストリーム)は割安感があると考えられ、懸念要因が後退した場合に、株価を浮揚させる⼀つの材料になるとみられます。

なお、これまでも様々なところで物議を醸してきたトランプ政権の政策ですが、結果的に株⾼政策を選択してきたという点も、市場参加者としては踏まえておくべきだと思われます 。

<当面は懸念先行も、株式市場は徐々に好ファンダメンタルズを評価へ>

当⾯の国内株式市場は、相対的に下⽅リスクが意識されそうです。今回の⽶国の発表を受け、中国側もまず譲歩よりは強く反発するとみられ、⽶中貿易摩擦の激化懸念が継続するとみられるほか、国内では、3月27日に佐川前国税庁⻑官の証⼈喚問が控えており、政治不安への警戒感も強いためです。

しかし、そのような政治的・外交的不透明感は、例えば、2016年6月のBrexit(ブレグジット:英国の欧州連合からの離脱)を決めた英国国⺠投票や、2017年4月のミサイル発射実験による北朝鮮地政学リスクなどのように、ニュースが出た時に最も強まり、株式市場も⼀旦は⼤きく下落しますが、その後は時間の経過とともに不安が徐々に沈静化し、株式市場も緩やかな回復軌道をたどる傾向があります。

したがって、今回に関しても、⾜元が最も懸念が⾼まった状態で、今後は時間の経過とともに懸念が徐々に後退していく可能性が⾼いと考えられます。そうなれば、堅調を維持している経済ファンダメンタルズに市場の関心が再び向かい、株式市場も次第に回復していくと予想されます。

ファンダメンタルズに関して、円⾼の企業業績への影響が懸念されますが、⼤和証券が四半期ごとに集計している主要事業会社200社の業績⾒通しによると、為替の前提を1⽶ドル=100円とした場合でも、2018年度は経常増益を維持できると予想されています。そうすると、1月下旬の15倍台から直近は13倍台まで低下している東証1部のPER(株価収益率、12カ月予想ベース、出所:トムソンロイター/データストリーム)は割安感があると考えられ、懸念要因が後退した場合に、株価を浮揚させる⼀つの材料になるとみられます。

なお、これまでも様々なところで物議を醸してきたトランプ政権の政策ですが、結果的に株⾼政策を選択してきたという点も、市場参加者としては踏まえておくべきだと思われます 。

2018年3月24日土曜日

マネックス広木さんの予想

マネックス広木さんの予想

https://info.monex.co.jp/report/market-snap/20180323_01.html

https://info.monex.co.jp/report/market-snap/20180323_01.html

広木隆のマーケット・スナップショット

貿易戦争

米中貿易摩擦への警戒感から昨日の米国株式相場が急落した。ドル円相場は1ドル=104円70銭付近と2016年11月以来の円高となった。これを受けて、今日の東京株式市場は全面安。本稿執筆時の午前10時現在、日経平均の下げ幅は800円を超えた。

こういうパニック売りの時に、何を言っても仕方ないところがあるが、こういう時こそ冷静になることが必要である。

「貿易戦争」と聞くと、何か大変なことが起こるような気がするが、本当に大変なことになるかはまだわからない。

(中略:詳細はurl)

現在、日経平均のBPSは1万8000円程度。報道の通り、日本の上場企業全体ではROEがほぼ10%程度になると見られている現状、1万8000円のBPSが10%増えて2万円になるのはほぼ確実だ。このことを株価のバリュエーションで示せば、PBR1.1倍、日経平均2万円というのは、これ以上引くものがない底値である。もう、そこまでわずか数百円に迫っている。完全なボトムと言える。

広木さんの予想は万年強気なので参考程度に。私はそれでも今回は同調します。当初想像していたより遥かにおおきく下落している事は認めます。

2018年3月23日金曜日

今日の藤戸則弘さん(MUMS)

⚫今日の藤戸則弘さん(MUMS)

「国内総生産(GDP)で1位と2位の国が貿易戦争をしかねない状況で、今期は最高益を稼ぎ出す企業も例外なく多く売られている」

「今の株式市場では連想ゲームであらゆる銘柄が売られている状況。トランプ政権が最終的に柔軟な姿勢を見せれば、日本株は買い戻される可能性がある」

「割安な株価をみて日銀や公的年金が買いを入れる可能性が高く、日経平均の2万円割れは考えにくい」

⚫因みに昨日の藤戸則弘さん(MUMS)

「東証の立会外で複数の銘柄をまとめて売買するバスケット取引は普段より商いが多い。大口投資家の買いが入った証拠だ」

「年度末を目前にした年金積立金管理運用独立行政法人(GPIF)のような大口の機関投資家が持ち高調整の買いを入れている」

「国内総生産(GDP)で1位と2位の国が貿易戦争をしかねない状況で、今期は最高益を稼ぎ出す企業も例外なく多く売られている」

「今の株式市場では連想ゲームであらゆる銘柄が売られている状況。トランプ政権が最終的に柔軟な姿勢を見せれば、日本株は買い戻される可能性がある」

「割安な株価をみて日銀や公的年金が買いを入れる可能性が高く、日経平均の2万円割れは考えにくい」

⚫因みに昨日の藤戸則弘さん(MUMS)

「東証の立会外で複数の銘柄をまとめて売買するバスケット取引は普段より商いが多い。大口投資家の買いが入った証拠だ」

「年度末を目前にした年金積立金管理運用独立行政法人(GPIF)のような大口の機関投資家が持ち高調整の買いを入れている」

豊島逸夫さんの予想

豊島逸夫さん:

株不安要因は、他にも、中間選挙民主党勝利、ねじれ国会懸念、FBスキャンダル政治問題化。トランプ大統領弁護士離脱。利上げ。複合要因共振で、筋悪い下げだ。

…

仰る通り-500円クラスの先物下落。先物は52週移動平均線に再挑戦です。二市場合計信用倍率は4.17倍と高位。東京時間、信用買いの投資家が投げると下落幅が出るかも知れません。2万円割れると言う声も聞かれます。

…

再度、豊島逸夫さん:

日経CNBCでの、短期、日経平均2万円割れ予測が早くも現実味。(年後半持ち直し24000円)

プレミアウィーク「2018年度マーケットをズバリ予想!」 | 「マーケット全般」 - 日経チャンネルマーケッツ

https://channel.nikkei.co.jp/m/watch/and_hls/?topfol=22&topfile=1903

2018年3月22日木曜日

年金観測

本日、年金買いが入っているという記事が幾つか上がっていますね。GPIF観測です。

ところでこの年金。GPIFの国内株式の運用資産35.2兆円(17年3月末時点)のうち、91%が株価指数に連動するパッシブ運用です。外国株式34.9兆円(同)では、パッシブ運用の占める比率は86%です。

指数連動運用の方が遥かに大きいのですね。意外でした。そしていつも割安な時に買ってくる年金。下落局面の買い手としては珍しく、相場巧者です。今回もその手腕に期待しています。

少なくともここは年金が買える指数のレベルだということです。

ところでこの年金。GPIFの国内株式の運用資産35.2兆円(17年3月末時点)のうち、91%が株価指数に連動するパッシブ運用です。外国株式34.9兆円(同)では、パッシブ運用の占める比率は86%です。

指数連動運用の方が遥かに大きいのですね。意外でした。そしていつも割安な時に買ってくる年金。下落局面の買い手としては珍しく、相場巧者です。今回もその手腕に期待しています。

少なくともここは年金が買える指数のレベルだということです。

ダブルライン・キャピタルのガンドラックCEOにインタビュー(WSJ)

ガンドラックにインタビューする記事が出ていました。暗号通貨、債券など見通しを語っています。気になる株式市場については相場下落で終えると回答しています。大物投資家で強気姿勢表明者ってもう皆無なのでは?

Q:株式市場の見通しは?

A:今年は相場下落で終わると予想している。金利上昇が急激だった。ドル安、金利上昇を予想し、債券と株式の正の相関性の復活で株価も下落する公算が大きい。30年米国債利回りの3.22%は、債券の強気相場の最後の砦(とりで)のようで、30年債利回りが3.22%を上抜けると、利回りは上昇傾向に入る。これまで30年債は3.08~3.22%の狭いレンジで取引されてきたが、今後このトレンドは続かない。(WSJ)

2018年3月20日火曜日

ドルショートに賭けるということ

IG個人投資家のドル円ロングが75%に到達しました。この水準は私は初めて見ました。

個人のポジションは逆指標ですが、なお私はドル円ショートに疑問を抱いています。

下の図はBAMLファンドマネージャーサーベイです。前回のサーベイを見逃していたのですが、「クラウデッド・トレード(混みあった取引)」の2番目に米ドルショートが取り上げられています。

クラウデッドトレードは避けろ、という格言があります。

クララウデッドトレードをGoogleで検索するとこういう表現が出てきます。

「取引に参加するプレーヤーが多く、取引が極めて多い状況のことで、いわゆるバブルの状態にあり、今後損失を被る懸念も小さくはない一方、さらなる株価上昇を予想し、その流れに乗って値上がり益を取ろうとする投資家もいる。」

ドルの値下がりに賭けることは本当に妥当か、よく考えるべきだと私は思います。

ドル円↑を私は予想します。

個人のポジションは逆指標ですが、なお私はドル円ショートに疑問を抱いています。

下の図はBAMLファンドマネージャーサーベイです。前回のサーベイを見逃していたのですが、「クラウデッド・トレード(混みあった取引)」の2番目に米ドルショートが取り上げられています。

クラウデッドトレードは避けろ、という格言があります。

クララウデッドトレードをGoogleで検索するとこういう表現が出てきます。

「取引に参加するプレーヤーが多く、取引が極めて多い状況のことで、いわゆるバブルの状態にあり、今後損失を被る懸念も小さくはない一方、さらなる株価上昇を予想し、その流れに乗って値上がり益を取ろうとする投資家もいる。」

ドルの値下がりに賭けることは本当に妥当か、よく考えるべきだと私は思います。

ドル円↑を私は予想します。

最近の状況

大物海外投資家の間では景気サイクル終盤論が唱えられています。同調する投資家も多く、ポートフォリオの株式配分比率を減じる投資家も増えた模様です。

実際、12年末に始まったアベノミクス相場での外国人の累計買越額は一時は20兆円を超えましたが、足元では4分の1近い6兆円に縮小しています。今年の売り越しは7兆8000億円と、手仕舞いしている投資家が多いことを示していそうです。

景気の高齢化でレバレッジが拡大しているのは気になりますが、指標も強く、私は現時点では余り景気のサイクル終盤だから売り、という事を今は考えていないです。

日本は生産増・通貨安で現在の好調を継続するのでは無いかと考えています。

それらの証拠はまた少しずつ。

実際、12年末に始まったアベノミクス相場での外国人の累計買越額は一時は20兆円を超えましたが、足元では4分の1近い6兆円に縮小しています。今年の売り越しは7兆8000億円と、手仕舞いしている投資家が多いことを示していそうです。

景気の高齢化でレバレッジが拡大しているのは気になりますが、指標も強く、私は現時点では余り景気のサイクル終盤だから売り、という事を今は考えていないです。

日本は生産増・通貨安で現在の好調を継続するのでは無いかと考えています。

それらの証拠はまた少しずつ。

2018年3月19日月曜日

日興アセマネ「日本株は割安」

2月以降、日本株式は不安定な展開が続いており(グラフ①)、足元の株価バリュエーションは、PBR1.2倍(日経平均株価、3月14日現在)、予想PER12.8倍(同)まで低下しています(グラフ②)

一般に、株価バリュエーションが低水準の時は、株価が割安と判断されやすいことなどから、その後の株価リターンは高くなる傾向にあるとされています。過去データを用いて、PBR・PERの水準とその後1年間の株価リターンの関係を見てみると、PBR・PERが低い時に投資したと仮定する場合、その後の株価リターンは高い傾向にあり、逆にPBR・PERが高い時は、その後の株価リターンが低い傾向にありました(グラフ③④)。

PBRは「株価÷BPS(1株当たり純資産)」、PERは「株価÷EPS(1株当たり純利益)」で計算され、株価が下落した場合や業績拡大などにより純資産や純利益が増加した場合、PBRやPERは低下します。また、投資家が重視するROE(自己資本利益率)は「EPS÷BPS」で計算され、業績拡大などによってEPSが増加する場合や、株主還元(自社株買いや配当)などによって純利益が内部留保されない場合、 ROEは向上します。

この3つの株価指標は、「PER=PBR÷ROE」という関係式が成り立つことから、ROEが向上すれば、PERの低下が見込まれ、株価の割安感からその後の株価リターンの向上が期待されます。

足元では、国内政治動向および、米国の保護主義的な動きや政権幹部の交代など不透明感がみられますが、日本企業のROEは2017年度に過去最高水準の10%を超える見通しに加え、足元の株価バリュエーションは過去平均と比べても低水準となっていることなどから、日本株式は投資魅力があると考えられます。

正しいと私は思います。一方、ねじれているのも事実です。レバレッジの拡大、高齢になってきた景気サイクル、世界利上げ局面、などです。私はまだ株は上がると見ていますが。

かなりの株を買っています。全部買いです。

一般に、株価バリュエーションが低水準の時は、株価が割安と判断されやすいことなどから、その後の株価リターンは高くなる傾向にあるとされています。過去データを用いて、PBR・PERの水準とその後1年間の株価リターンの関係を見てみると、PBR・PERが低い時に投資したと仮定する場合、その後の株価リターンは高い傾向にあり、逆にPBR・PERが高い時は、その後の株価リターンが低い傾向にありました(グラフ③④)。

PBRは「株価÷BPS(1株当たり純資産)」、PERは「株価÷EPS(1株当たり純利益)」で計算され、株価が下落した場合や業績拡大などにより純資産や純利益が増加した場合、PBRやPERは低下します。また、投資家が重視するROE(自己資本利益率)は「EPS÷BPS」で計算され、業績拡大などによってEPSが増加する場合や、株主還元(自社株買いや配当)などによって純利益が内部留保されない場合、 ROEは向上します。

この3つの株価指標は、「PER=PBR÷ROE」という関係式が成り立つことから、ROEが向上すれば、PERの低下が見込まれ、株価の割安感からその後の株価リターンの向上が期待されます。

足元では、国内政治動向および、米国の保護主義的な動きや政権幹部の交代など不透明感がみられますが、日本企業のROEは2017年度に過去最高水準の10%を超える見通しに加え、足元の株価バリュエーションは過去平均と比べても低水準となっていることなどから、日本株式は投資魅力があると考えられます。

正しいと私は思います。一方、ねじれているのも事実です。レバレッジの拡大、高齢になってきた景気サイクル、世界利上げ局面、などです。私はまだ株は上がると見ていますが。

かなりの株を買っています。全部買いです。

2018年3月17日土曜日

ゴールドマンサックスのレポート

ゴールドマンサックスのレポートです。景気循環論。まだ多くの国で拡大期前半戦と位置付けている様ですw

「株式市場と実体経済は別物」

「長期投資を前提とすれば静観できる状況、経験則から考えるとむしろ足元は魅力的な投資機会」としています。

世界で経済成長している国の割合は増加する見込みです(IMF)

長期平均の82.9%を大きく凌駕し「グローバルで広範な国が同時進行的に景気拡大しており、かつそのペースも加速」(Goldman Sachs)と見通されています。

ゴールドマンの先物買い建て玉は減っていますが関係ないことでしょうw

「株式市場と実体経済は別物」

「長期投資を前提とすれば静観できる状況、経験則から考えるとむしろ足元は魅力的な投資機会」としています。

世界で経済成長している国の割合は増加する見込みです(IMF)

長期平均の82.9%を大きく凌駕し「グローバルで広範な国が同時進行的に景気拡大しており、かつそのペースも加速」(Goldman Sachs)と見通されています。

ゴールドマンの先物買い建て玉は減っていますが関係ないことでしょうw

更に拡大する輸出、絶好調の予想

新生銀行の調査:

輸出は堅調 足元で減産が見込まれるにも関わらず、当行は先行きについては強気の見方を維持している。要因は海外経済の好調さである。足元の輸出動向を、1 月の日銀の「実質輸出入の動向」(前月比)でみると、1 月は全体が+2.1%となっており拡大が継続している。地域別には対米輸出は減少したものの、EU 向けで+12.4%、アジア向けで+4.4%と堅調に推移している。資本財+4.0%、情報関連+1.6%と生産と異なり堅調な推移が継続している。

自動車関連は+0.8%とここでもやや弱めの数字となっている。2 月以降も輸出の堅調さは継続していると見込む また、2 月の米・雇用統計をきっかけとした世界的な株価の下落があったため、2 月以降の動向が懸念される。しかし、2 月上中旬までの日本の貿易統計から当行が推計したところ、2 月単月の実質輸出は+2%程度とプラスを維持している模様だ。

3 月はまだハードデータは得られていないが、1-2 月からの延長でみると、2017 年 10-12 月期の+2%程度から、2018 年1-3 月期では図表 2 にある様に、+5%程度にまで伸びが加速するとみている。年率換算の輸出金額は80 兆円を超える見込みである。

輸出は堅調 足元で減産が見込まれるにも関わらず、当行は先行きについては強気の見方を維持している。要因は海外経済の好調さである。足元の輸出動向を、1 月の日銀の「実質輸出入の動向」(前月比)でみると、1 月は全体が+2.1%となっており拡大が継続している。地域別には対米輸出は減少したものの、EU 向けで+12.4%、アジア向けで+4.4%と堅調に推移している。資本財+4.0%、情報関連+1.6%と生産と異なり堅調な推移が継続している。

自動車関連は+0.8%とここでもやや弱めの数字となっている。2 月以降も輸出の堅調さは継続していると見込む また、2 月の米・雇用統計をきっかけとした世界的な株価の下落があったため、2 月以降の動向が懸念される。しかし、2 月上中旬までの日本の貿易統計から当行が推計したところ、2 月単月の実質輸出は+2%程度とプラスを維持している模様だ。

3 月はまだハードデータは得られていないが、1-2 月からの延長でみると、2017 年 10-12 月期の+2%程度から、2018 年1-3 月期では図表 2 にある様に、+5%程度にまで伸びが加速するとみている。年率換算の輸出金額は80 兆円を超える見込みである。

2018年3月16日金曜日

さっきの続き:円高でも増益

さっきの続きです

日経新聞:

外国為替市場がにわかに慌ただしい。円は17日、対ドルで一時110円19銭を付け、4カ月ぶりの水準に上昇した。これはちょうど、日銀の企業短期経済観測調査(短観)による大企業製造業の今期の想定為替レート、1ドル=110円18銭と同水準。ここから一段と円高が加速するようなら、日本企業の今期の2ケタ増益シナリオに狂いが生じかねない。

つまるところ、円高も重要な要素であるが世界の経済環境の方が遥かに重要だということ、ですね。

日経新聞:

外国為替市場がにわかに慌ただしい。円は17日、対ドルで一時110円19銭を付け、4カ月ぶりの水準に上昇した。これはちょうど、日銀の企業短期経済観測調査(短観)による大企業製造業の今期の想定為替レート、1ドル=110円18銭と同水準。ここから一段と円高が加速するようなら、日本企業の今期の2ケタ増益シナリオに狂いが生じかねない。

外国にモノを売って稼ぐ輸出企業が多い日本経済にとって、円高は「天敵」。同じ1億ドル稼いでも、1ドル=100円換算なら100億円を計上できるところ、1ドル=80円の円高下では80億円に目減りする。トヨタ自動車の営業利益が「1円の円高で400億円違ってくる」というのは有名な話だ。

ところが、ところが――。決算探偵団は今回、円ドル相場と企業業績の関係を過去20年分に遡って調べてみた。すると、星取表で言えば「8勝3敗」。結果は意外なものだった。

1998年度から2017年度(予想)まで20年度分の決算で前年度よりも平均の円ドル相場が上昇、つまり円高に振れたのは計11回あった。そしてその11回中、イメージ通りに減益(=黒星)だったのは、わずか3回。残り8回は「円高でも増益」の白星だった。

なぜだろう。まず考えられるのは為替以外の要因の影響だ。「原油などの資源価格や、米国・中国をはじめとする他国の景気など、為替以外の要因も企業業績を左右する」(大和証券の高橋和宏株式上席ストラテジスト)。例えば、15年度のドル円相場は平均1ドル=120円強と前の期から約10円も円安・ドル高になったにもかかわらず、企業業績は3%の最終減益。資源価格の下落や新興国経済の低迷で、商社や非鉄金属、海運などの業績悪化が全体の足を引っ張った。

企業努力の結果、年々、日本企業の「円高抵抗力」が高まっている側面もある。対ドルで1円の変動が主要企業の経常利益に与える影響は、09年3月時点では0.98%だった(大和証券調べ)。つまり1円円高になる度、全体の経常利益は1%近く減っていた。それが昨年末時点では0.41%と、影響が半減している。

為替の影響を低下させるには、日本に閉じこもらず世界規模で考えるに限る。代表例が海外生産。先陣を切った自動車の海外生産比率は特に高く、ホンダや日産自動車の海外生産比率は8割を突破している。米国でつくり米国で売れば為替変動の影響を受けずに済む。経済産業省によると、国内製造業全体の生産量に占める海外生産比率は15年度に25.3%と過去最高に高まった。

また、製品に競争力がある場合、円建て取引で為替リスクを相手方に背負わせる手もある。例えばファナックは、工作機械の頭脳となる数値制御装置で世界トップシェアを握り、多くを円建てで輸出している。いすゞ自動車も新興国向けトラックを円建てで取引する。円が下がろうが、上がろうが対岸の火事でいられるわけだ。

さらに、世界のお金の流れを管理し、外貨建て債権・債務を相殺するなどのファイナンス手法も役立つ。「マリー(marry)」と呼ばれる手法では、輸出で得た外貨をそのまま外貨の支払いに充てることで、為替の影響を相殺する。債権・債務が拮抗する限り、為替影響はゼロだ。先頭を行くソニーは、世界約1300もの子会社を束ね、必要な資金をグループ内で融通するシステムを構築した。かつて1円の円高はソニーの営業利益を80億円押し下げていたが、今では逆に35億円の増益要因になるという。

今回、決算探偵団は発見した――。円高、必ずしも減益ならず。その陰にはたゆまぬ企業努力があった。(遠藤賢介)

日興アセマネ、ドル100円でもEPS上昇?

こんな事を投稿しました。

日興アセマネ、ドル100円でもTOPIXベースEPSが右肩上がりでワロタ。これどういう事なんでしょうかw

いやぁ、日興さん、流石にそれは頷けないわ。と最初思いました。けどね…。一応調べてみようと思ったら、日経新聞の面白い記事に出会いました。

日興アセマネ、ドル100円でもTOPIXベースEPSが右肩上がりでワロタ。これどういう事なんでしょうかw

いやぁ、日興さん、流石にそれは頷けないわ。と最初思いました。けどね…。一応調べてみようと思ったら、日経新聞の面白い記事に出会いました。

トリプルウィッチング

おはようございます。

ダウ↑ナス&SP500↓ドル円↑で日経先物→

昨日は米に対して逆行高した分、帳尻合わせで今日は上げないつもりでしょうかw今日も相場は楽しみですね。

3/16(金)本日は米MSQですが、いわゆる波乱の起きやすいトリプルウィッチングです。現在ののところ、米国のいずれの指数もトライアングルを形成している最中なので、方向性を探している途中にあると言えます。

来週にはFOMCも続くなど、キーイベントがあるので近く保ち合いから放たれる可能性が高くなっています。

私の考える方向性は上放たれです。株価の伸びが余りに急峻であり、連続最高値を叩き出す為に、ユーフォリアに浸かった様に感じた米国株。

しかし同時にEPSが急峻な伸びを示している事は注目に値します。

心のどこかで「バブルかも」は覚悟しておかないといけませんが、基本観としては基礎的条件に沿っていると判断しています。恐いですw

ダウ↑ナス&SP500↓ドル円↑で日経先物→

昨日は米に対して逆行高した分、帳尻合わせで今日は上げないつもりでしょうかw今日も相場は楽しみですね。

3/16(金)本日は米MSQですが、いわゆる波乱の起きやすいトリプルウィッチングです。現在ののところ、米国のいずれの指数もトライアングルを形成している最中なので、方向性を探している途中にあると言えます。

来週にはFOMCも続くなど、キーイベントがあるので近く保ち合いから放たれる可能性が高くなっています。

私の考える方向性は上放たれです。株価の伸びが余りに急峻であり、連続最高値を叩き出す為に、ユーフォリアに浸かった様に感じた米国株。

しかし同時にEPSが急峻な伸びを示している事は注目に値します。

心のどこかで「バブルかも」は覚悟しておかないといけませんが、基本観としては基礎的条件に沿っていると判断しています。恐いですw

2018年3月15日木曜日

ROEとPBR

鈍足ながらROEは改善してきています。間もなく欧州をキャッチアップしそうです。(本指標は投資家によって重視しない人もいます)

ROEが上昇するとPBRが高くなるという説があります。それによると、日本株はもっと高くならなければいけません。

個別株で散布図を書くとこうなる様です。全くもって信頼できる理論とは思えませんが、傾向は出ます。バリュエーション面で現在のPBR(1.21)は流石に、安過ぎる気がします。

参考:日興アセマネ

ROEが上昇するとPBRが高くなるという説があります。それによると、日本株はもっと高くならなければいけません。

個別株で散布図を書くとこうなる様です。全くもって信頼できる理論とは思えませんが、傾向は出ます。バリュエーション面で現在のPBR(1.21)は流石に、安過ぎる気がします。

参考:日興アセマネ

OECD経済見通し、上方修正

行ってこいになりました。好景気で経済成長を伴っている中、更なる下押しは簡単では無いと言うことでしょうか。

振り返りです。

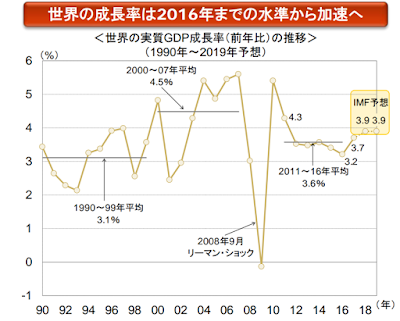

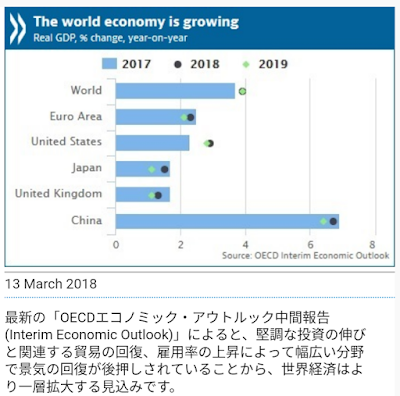

IMFは2018年1月に循環的な景気回復の加速に加え、米税制改革に伴なう投資の拡大や主要貿易相手国への波及効果を主な背景とし、18年、19年の世界の経済成長率見通しを前年比+3.9%と、2011年以来の水準に上方修正しています。

更に3月13日、OECDも上方修正を与えています。

OECD18年度GDP

(世界)3.9%=+0.2%

(米国)2.9%=+0.4%

(日本)1.5%=+0.3%

世界経済が活況となると日本は利益を受ける国です。既に輸出の加速が始まっています。株価は今何をやっているのでしょう?

振り返りです。

IMFは2018年1月に循環的な景気回復の加速に加え、米税制改革に伴なう投資の拡大や主要貿易相手国への波及効果を主な背景とし、18年、19年の世界の経済成長率見通しを前年比+3.9%と、2011年以来の水準に上方修正しています。

更に3月13日、OECDも上方修正を与えています。

OECD18年度GDP

(世界)3.9%=+0.2%

(米国)2.9%=+0.4%

(日本)1.5%=+0.3%

世界経済が活況となると日本は利益を受ける国です。既に輸出の加速が始まっています。株価は今何をやっているのでしょう?

今朝の所感

おおはようございます。

ん???

米3指数↓ドル円↓

日経の下げ幅甘いですね。

→「裁定売り残、過去最高値」

裁定売り残は、2016年にも記録的高値を付けていますが、ほぼ日経平均の大底でした。

「陰の極み」そんな状況が下値余地を限定したのでしょうか。本日も東京時間は楽しませて貰えそうです。

ん???

米3指数↓ドル円↓

日経の下げ幅甘いですね。

CME225:21,550円

→「裁定売り残、過去最高値」

裁定売り残は、2016年にも記録的高値を付けていますが、ほぼ日経平均の大底でした。

「陰の極み」そんな状況が下値余地を限定したのでしょうか。本日も東京時間は楽しませて貰えそうです。

2018年3月14日水曜日

PBRから見た日経平均

アベノミクス以降のPBRとしては今回の押しはかなり深い位置です。考察はこれだけでも良いのですが、もう1つ。

PBRに関して、今日はこの様な話題を、ある場所でアップしました。

日経新聞:

日本企業の収益力が欧米企業に迫っている。自己資本利益率(ROE)は2017年度に10.1%まで上昇する見通しだ。

※ROEが高まるとPBRが上昇するという説が有ります。今、日経平均PBRが1.21しかありませんが、図の説明によれば、PBR1.5-2.0迄上昇しても良い事になりますね。要するにかなり割安に見える、という事です。

(やや古いfigureなので直近1ヶ月というマークは無視してください)

PBRに関して、今日はこの様な話題を、ある場所でアップしました。

日経新聞:

日本企業の収益力が欧米企業に迫っている。自己資本利益率(ROE)は2017年度に10.1%まで上昇する見通しだ。

※ROEが高まるとPBRが上昇するという説が有ります。今、日経平均PBRが1.21しかありませんが、図の説明によれば、PBR1.5-2.0迄上昇しても良い事になりますね。要するにかなり割安に見える、という事です。

(やや古いfigureなので直近1ヶ月というマークは無視してください)

日本の輸出

(丸紅から図表を拝借)

円安効果で業績が良好なだけで、日本の輸出数量は伸びて来なかった事がアベノミクス批判のポイントでした。

しかし2017年は輸出数量が伸びました。技術革新的な分野が輸出増を牽引しているので成長の持続性に期待しています。

半導体は18年も輸出数量増加へ貢献見込みです。

日本の輸出けん引役:半導体製造・検査・測定機械、自動車、建機に高い競争力があるようです。

円安効果で業績が良好なだけで、日本の輸出数量は伸びて来なかった事がアベノミクス批判のポイントでした。

しかし2017年は輸出数量が伸びました。技術革新的な分野が輸出増を牽引しているので成長の持続性に期待しています。

日本の輸出けん引役:半導体製造・検査・測定機械、自動車、建機に高い競争力があるようです。

ダウ先煮詰まるトライアングル

ダウ先大きなトライアングルが収斂して来ました。近く放たれそうですね。完全に主観なのですが、上に放たれると考えています。

テクニカル的な問題よりも、内容が良いからです。下の図は、4Qの業種別EPS増減率(左)と1/1からの修正率(右)です。

登録:

コメント (Atom)

宮田直彦さん(MUMS)

(底入れか) 4 月 27 日に 127.41%だった TOPIX 騰落レシオ(25 日)は低下傾向(5 月 30 日は 94.23%)。またこの日の日経平均RSI(14 日)は 37.8%へ低下した(5 月中旬には 70%を超えていた)。TOPIX は一時 1731 まで下げ...

-

▶️ドラゴンパターンの定理によると、日経平均は近く、少なくとも24,000或いは25,000を越える チャートテクニカル分析の1つ、ドラゴンパターンはご存知でしょうか? 使うのは水平線だけで、後はローソク足の「形」だけで判断をします。 1. 下落相場での底が...

-

(底入れか) 4 月 27 日に 127.41%だった TOPIX 騰落レシオ(25 日)は低下傾向(5 月 30 日は 94.23%)。またこの日の日経平均RSI(14 日)は 37.8%へ低下した(5 月中旬には 70%を超えていた)。TOPIX は一時 1731 まで下げ...

-

生産は増加基調、機械受注も4-6月期増加へ 4月鉱工業生産は3ヵ月連続の上昇となる見通しです。4月製造工業予測指数の前月比+3.1%に届かずとも、今年1月の落ち込みから回復し増加基調にあることを示すでしょう(図1左)。 実質輸出が4月に急増したことも生産回復を示唆し...