強気化する国内アナリスト。今日はニッセイから23,000円説。本邦勢はどこで買い越ししに転じるか。

株式市場の展望と投資戦略-日経平均は2万2000円を無理なく達成へ(ニッセイ基礎研)

2017年10月19日

1――はじめに

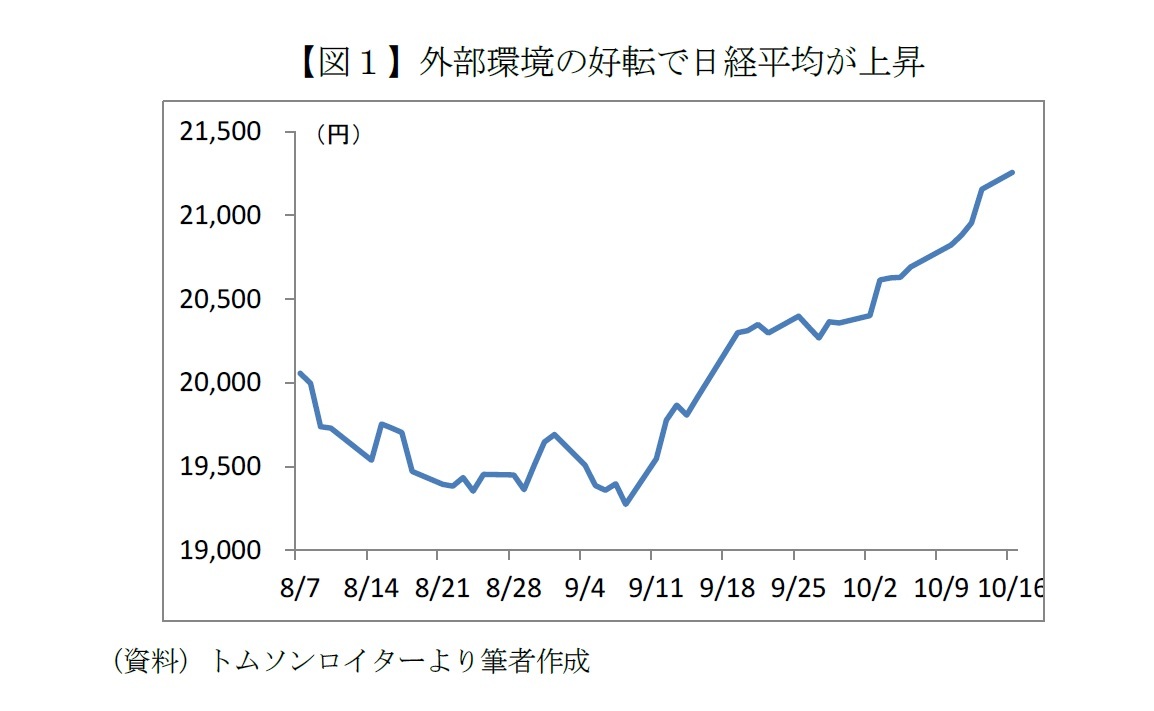

日経平均株価は10月13日に2万1,000円を超えた。終値で2万1,000円を回復するのは1996年11月29日以来の約21年ぶりとなる。国内では衆院選を控える一方、海外では米トランプ政権や欧米の金融政策の先行き、さらに北朝鮮問題など地政学リスクへの懸念が払拭できたとはいえない。日経平均はどこまで上値を追えるのか、今後の株式市場を展望する。

2――きっかけはトランプと北朝鮮

この問題を回避するには債務上限を引き上げる法案を米議会が可決することが必要だが、ロシアゲート疑惑や人種差別発言などでトランプ政権と議会の溝は一向に埋まらずにいた。ところが9月6日、急転直下で野党・民主党と12月中旬まで債務上限を引き上げる案で合意した。8月下旬に米国を襲った巨大ハリケーンの被災地支援を名目に、トランプ政権が支持率回復を狙ったものと推測される。

一方、北朝鮮問題を巡っては、9月9日の建国記念日に軍事的挑発行為を行うのではないかと懸念されていた。北朝鮮が再び挑発行動に出れば円高・株安といった市場の反応が想定されたため、積極的に買いづらい状況が続いていた。しかし、北朝鮮が具体的な行動を起こさなかったため市場の警戒感が和らいだ。

さらに、9月19~20日に開かれた米FOMC(連邦公開市場委員会)で金融政策の正常化(FRB資産の圧縮)が予想どおり決定されたことに加えて、今後の利上げについてもFRB(連邦準備制度理事会)が前向きな見通しであることが判明した。これにより金融政策の先行きに関する不透明感が薄らいだと同時に、米国の経済指標は良い内容が相次ぎ発表されたため米国の金利と株価が上昇 → 円安・日本株上昇という好循環が生まれた。

日本国内でも衆議院解散・総選挙という材料はあったが、もっぱら外部環境が好転したことで、元々、企業業績に対して割安だった日本株を素直に評価しやすい環境が整ったということだろう。

一方、北朝鮮問題を巡っては、9月9日の建国記念日に軍事的挑発行為を行うのではないかと懸念されていた。北朝鮮が再び挑発行動に出れば円高・株安といった市場の反応が想定されたため、積極的に買いづらい状況が続いていた。しかし、北朝鮮が具体的な行動を起こさなかったため市場の警戒感が和らいだ。

さらに、9月19~20日に開かれた米FOMC(連邦公開市場委員会)で金融政策の正常化(FRB資産の圧縮)が予想どおり決定されたことに加えて、今後の利上げについてもFRB(連邦準備制度理事会)が前向きな見通しであることが判明した。これにより金融政策の先行きに関する不透明感が薄らいだと同時に、米国の経済指標は良い内容が相次ぎ発表されたため米国の金利と株価が上昇 → 円安・日本株上昇という好循環が生まれた。

日本国内でも衆議院解散・総選挙という材料はあったが、もっぱら外部環境が好転したことで、元々、企業業績に対して割安だった日本株を素直に評価しやすい環境が整ったということだろう。

3――2万3,000円も射程圏内に

1|2万1,000円回復は当然の結果

ところで、日経平均は10月13日に終値で2万1,000円を回復した。約21年ぶり、もちろんアベノミクス相場が始まって以来の株高は大きなニュースとなった。一部には「高値に警戒」といった論調もあるが、本当にそうだろうか?

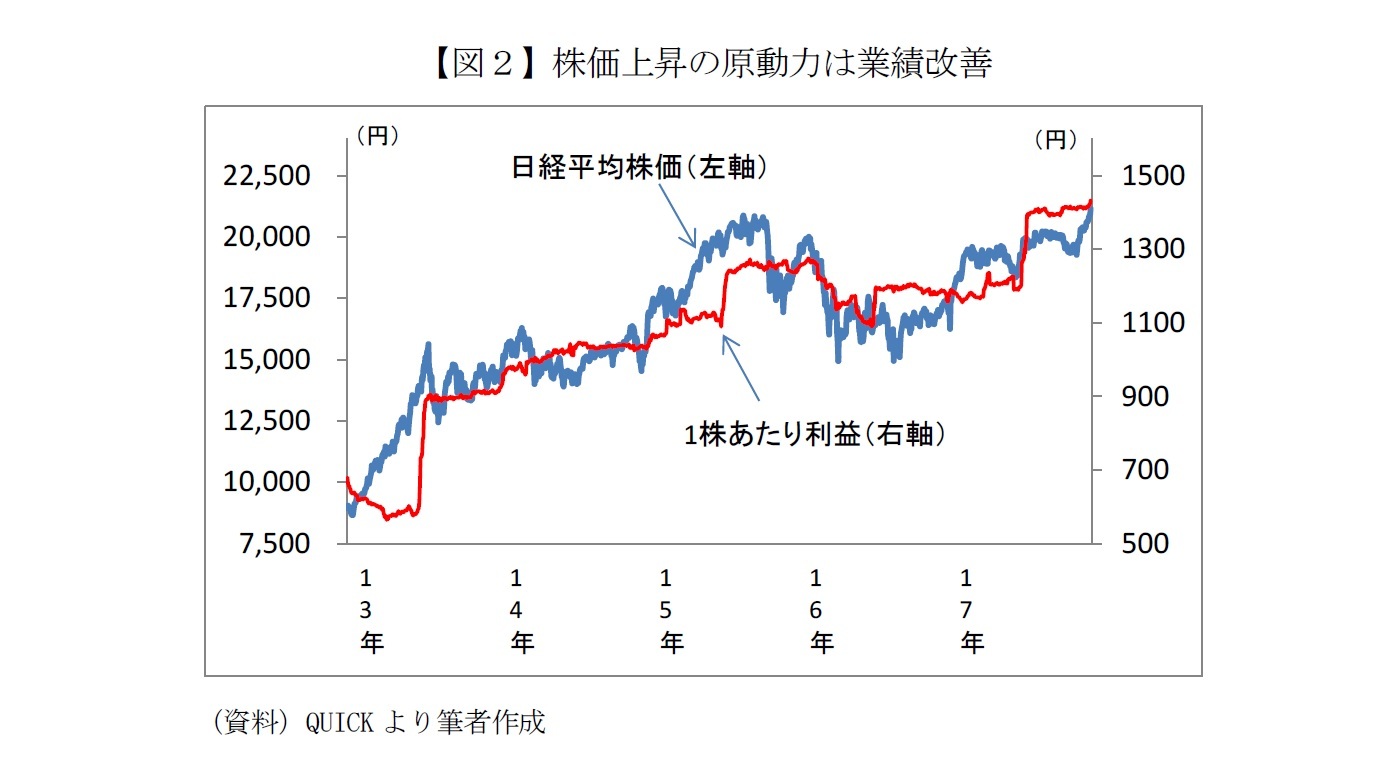

図2は日経平均株価と日経平均ベースの予想EPS(1株あたり予想利益)の推移である。野田首相(当時)が党首討論で衆議院解散を宣言した2012年11月14日と比べて、日経平均株価は2.4倍に値上がりした。一方、同じ期間にEPSは2.2倍に増えた。EPSが増えたということは企業業績が改善した、すなわち日本企業の"稼ぐチカラ"が増えたのだから株価が上昇するのは当然である。

しかも、図2で株価とEPSのグラフがぴったり重なっているときはPER(株価収益率)が15倍であることを意味する。PERとは企業業績に対する株価の割高/割安を判定する伝統的な指標のひとつで、14倍~16倍が適正水準の目安とされる。9月以降、株価が急上昇したとはいえ足元のPERは15倍弱なので、少なくとも業績面から割高感は無い。日本株が実力どおりに評価されてきただけだ。

つまり、「21年ぶりだから」とか「アベノミクス始まって以来の高値を更新したから」というのは科学的・理論的根拠のない単なる感情的なものに過ぎない。株価の根幹をなすのは企業業績なのだから、株価の絶対水準ではなく企業業績と比べて考えないと割高/割安の判断を誤りかねない。

ところで、日経平均は10月13日に終値で2万1,000円を回復した。約21年ぶり、もちろんアベノミクス相場が始まって以来の株高は大きなニュースとなった。一部には「高値に警戒」といった論調もあるが、本当にそうだろうか?

図2は日経平均株価と日経平均ベースの予想EPS(1株あたり予想利益)の推移である。野田首相(当時)が党首討論で衆議院解散を宣言した2012年11月14日と比べて、日経平均株価は2.4倍に値上がりした。一方、同じ期間にEPSは2.2倍に増えた。EPSが増えたということは企業業績が改善した、すなわち日本企業の"稼ぐチカラ"が増えたのだから株価が上昇するのは当然である。

しかも、図2で株価とEPSのグラフがぴったり重なっているときはPER(株価収益率)が15倍であることを意味する。PERとは企業業績に対する株価の割高/割安を判定する伝統的な指標のひとつで、14倍~16倍が適正水準の目安とされる。9月以降、株価が急上昇したとはいえ足元のPERは15倍弱なので、少なくとも業績面から割高感は無い。日本株が実力どおりに評価されてきただけだ。

つまり、「21年ぶりだから」とか「アベノミクス始まって以来の高値を更新したから」というのは科学的・理論的根拠のない単なる感情的なものに過ぎない。株価の根幹をなすのは企業業績なのだから、株価の絶対水準ではなく企業業績と比べて考えないと割高/割安の判断を誤りかねない。

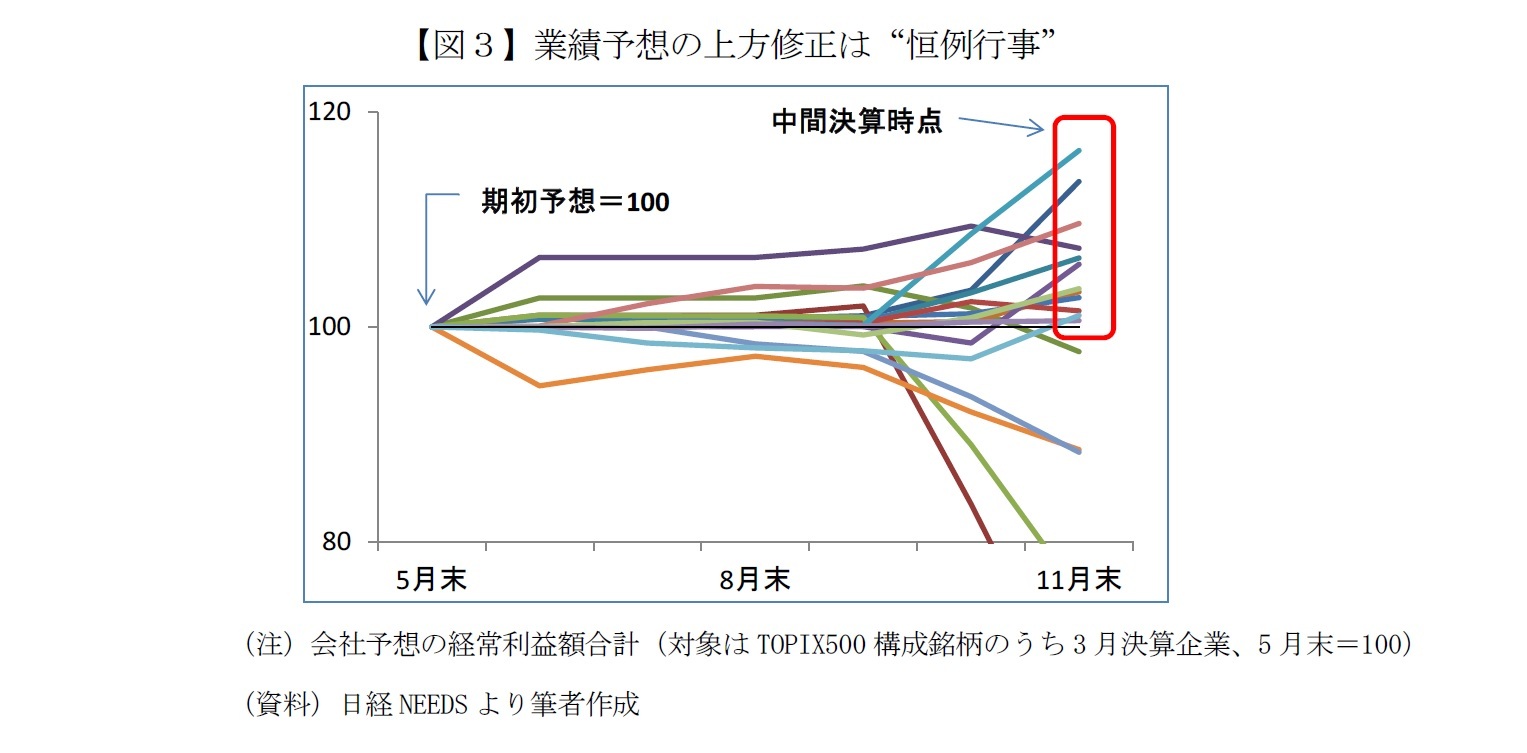

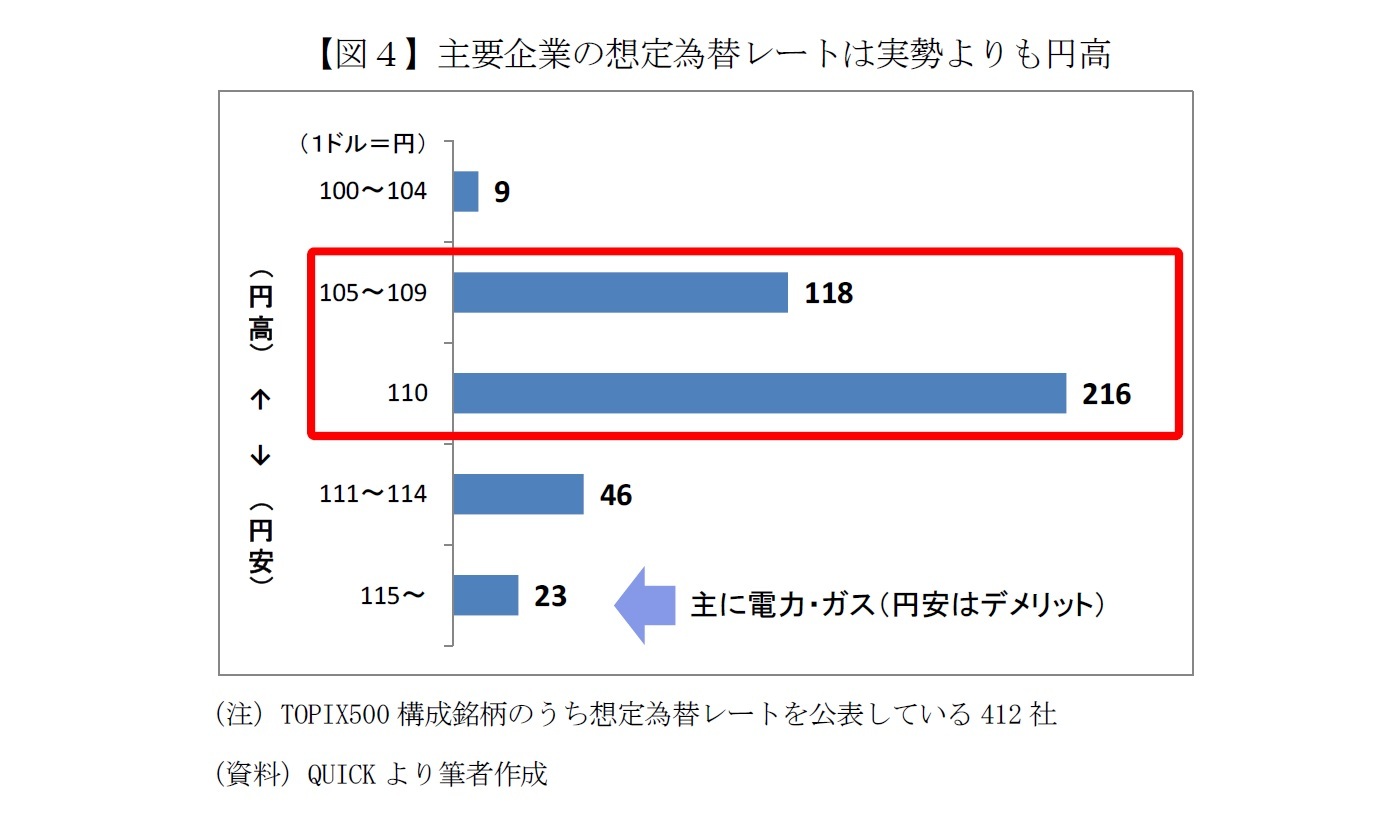

実際に通期見通しが上方修正されると、日経平均の適正水準は2万2,000円~2万3,000円に引き上がることが想定される。その根拠は図5のとおりだ。17年度のEPS(1株利益=企業の稼ぐチカラ)は9月末時点で1,414円(前期比9.2%増)だった。これが12.0%増の1,450円まで上方修正されると仮定する。業績改善が確認されると投資家心理も和らぎ、PERが15倍強に切り上がることが期待できる。その結果、22,000円(=1,450円×15.2倍)程度が適正水準となるだろう。仮に想定以上に業績が良く、EPSが1,500円(前期比15%増益)まで上昇した場合は、2万3,000円が視野に入ってくる。久しぶりに株価の先高感を描きやすい状況といえよう。

もっとも、9月以降の株価上昇が急ピッチだったことや、心理的な節目となる2万1,000円を回復したこと、そもそも株価の割安感が薄れてきたことで目先は上値が重くなる可能性が高い。当面は2万1,000円を挟んだ展開が続き、中間決算が出揃う11月中旬以降、年度末に向けて徐々に上昇するイメージだ。

もっとも、9月以降の株価上昇が急ピッチだったことや、心理的な節目となる2万1,000円を回復したこと、そもそも株価の割安感が薄れてきたことで目先は上値が重くなる可能性が高い。当面は2万1,000円を挟んだ展開が続き、中間決算が出揃う11月中旬以降、年度末に向けて徐々に上昇するイメージだ。

0 件のコメント:

コメントを投稿

注: コメントを投稿できるのは、このブログのメンバーだけです。